> 日本旅游启示:规模收缩,个人游/自然景区表现优

旅游消费具有顺周期属性,日本经济走弱后,国内旅游收入规模也在1991年前后达峰,此后伴随人均支出的减少规模逐步萎缩,2003年国内游收入规模收缩至1991年的86.5%。虽然总量收缩,但是结构上仍有亮点,从出行目的看,在团体型旅行减少的同时,与家人、朋友等的个人型旅行增加;且旅游行为的个性化、多元化凸显,1990年代以来,自然名胜游览和温泉游增加。

> 疫后旅游特点:出游意愿强劲释放

出行需求在23年强劲释放,并在24年延续,23年五一/24年元旦/24年春节国内出游人次分别恢复至19年119.1%/109.4%/119.0%。但受经济影响,量价有所背离,量升价减贯穿23年来的出游表现。疫后旅游消费在强出行意愿和弱经济复苏影响下呈现新特征,如名山大川/长途游目的地凭借IP背书领先恢复;出行需求集中释放下消费者决策时长更短,为情绪/场景买单意愿更强,新兴目的地轮番登场,共享IP转化/政策强化下的流量。

> 微观视角探业绩:新秀场新亮点

景区对于门票、索道及观光车等刚需业务较为依赖,而消费理性化下,这些刚需业态收入恢复度更高。结合历史数据测算,景区门票、客运业务的经营杠杆更高,更能撬动盈利能力的抬升。客流吸引力+收入兑现+经营杠杆+降本增效多重逻辑落实到2023年业绩上,长白山以109%的人次恢复撬动187%的利润恢复。性价比趋势延续下,景区经营仍有亮点,相关标的九华旅游、峨眉山A、宋城演艺、黄山旅游、三特索道及天目湖等。

> 投资建议:建议关注客流增长有潜力的个股

春节假期及春运数据验证出行意愿的强势,参考美国出游修复表现,我们预计量的强势有望延续,但或在淡旺季间存在分化。2023年各景区的经营表现已经验证强IP、强营销对客流的吸引力,经营杠杆也在业绩兑现中体现。展望2024年,我们建议关注客流增长具备潜力、盈利能力仍有释放空间的个股。

风险提示:宏观经济增长放缓风险;出行意愿持续性不及预期风险;天气恶劣程度超预期。1.日本旅游启示:规模收缩,个人游/自然景区表现优

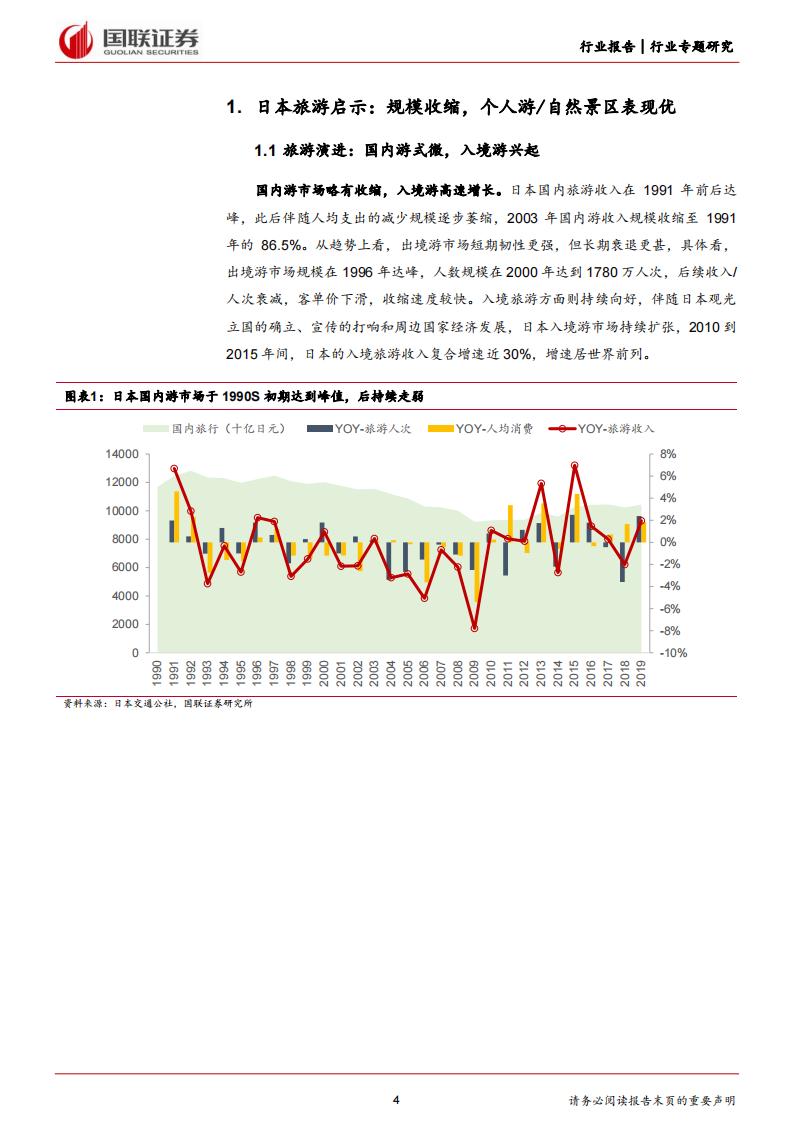

1.1旅游演进:国内游式微,入境游兴起

国内游市场略有收编,入境游高速增长。日本国内旅游收入在1991年前后达峰,此后伴随人均支出的减少规模逐步萎缩,2003年国内游收入规模收缩至1991

年的86.5%。从趋势上看,出境游市场短期韧性更强,但长期衰退更甚,具体看,出境游市场规模在1996年达峰,人数规模在2000年达到1780万人次,后续收入/人次衰减,客单价下滑,收缩速度较快。入境旅游方面则持续向好,伴随日本观光立国的确立、宣传的打响和周边国家经济发展,日本入境游市场持续扩张,2010到2015年间,日本的入境旅游收入复合增速近30%,增速居世界前列。

本文来自知之小站

PDF报告已分享至知识星球,微信扫码加入立享3万+精选资料,年更新1万+精选报告

(星球内含更多专属精选报告.其它事宜可联系zzxz_88@163.com)