摘要 PCB生产过程中前处理、蚀刻、棕化、化学沉铜、整板镀铜、图形电镀、化学镍金、化学沉银、化学沉锡、OSP等众多关键工序中进行表面处理利用的化学品即为PCB专用化学品。PCB专用化学品是PCB生产不可或缺的重要材料。PCB专用化学品行业的特征包括:1.技术壁垒高,要求复杂的设计和跨学科知识;2.当前行业成熟,周期性和季节性波动影响较弱;3.行业主要分布在长三角和珠三角,产业链上游聚集在湖北地区,中游和下游主要分布在广东。2019年—2023年,PCB专用化学品行业市场规模由13.24亿美元增长至17.07亿美元,期间年复合增长率

6.56%。预计2024年—2028年,PCB专用化学品行业市场规模由18.34亿美元增长至21.17亿美元,期间年复合增

长率3.65%。中国PCB专用化学品行业集中度不高,内资主要生产厂商数量尚可但市占率并不突出。根据2022年企业专项营收及市场规模测算外资和排名前五内资在中国PCB专用化学品行业市占率分别为:外资53%、光华科技12%、泰兴冶炼8%、贝加电子4%、硕成科技4%。

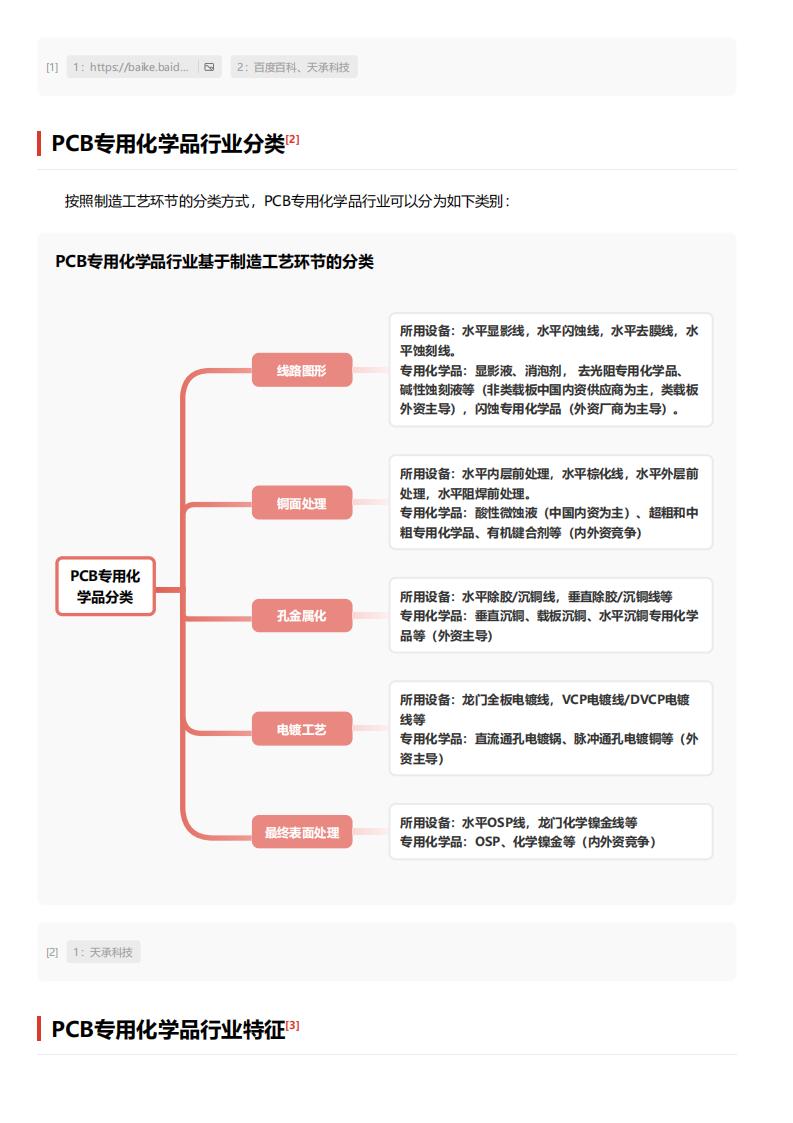

PCB专用化学品行业定义[1

电子化学品,也称作电子化工材料,是指为电子工业配套的精细化工材料,电子化学品是一种专项化学品,就生产工艺属性而言,属于精细化工行业;就产品用途而言,属于电子材料行业。PCB生产过程中前处理、蚀刻、棕化、化学沉铜、整板镀铜、图形电镀、化学镍金、化学沉银、化学沉锡、OSP等众多关键工序中进行表面处理利用的化学品即为PCB专用化学品。PCB专用化学品是PCB生产不可或缺的重要材料,贯穿PCB外形加工前绝大部分工艺流程,需要材料学、有机化学、物理、等多个学科知识融合进行配方研究。PCB专用化学品行业的特征包括:1.技术壁垒高,要求复杂的设计和跨学科知识;2.当前行业成熟,周期性和季节性波动影响较弱;3.行业主要分布在长三角和珠三角,产业链上游聚集在湖北地区,中游和下游主要分布在广东。

①技术壁垒高

1.PCB专用电子化学品配方设计需要在多学科知识交融的基础上,通过技术专家精确判断并不断反复测试才

可作为成熟产品。2.PCB种类较多,不同种类对专用化学品要求不同。尤其对于高端PCB,由于其结构升级对专用化学品的技术要求较多并且复杂。两大特点决定了PCB行业专用化学品技术壁垒较高。

2]周期性和季节性波动影响较弱

1.周期性:行业走进成熟期(注:PCBs即多氯联苯只是一类专用化学品,其被各国禁止不代表PCB专用化学品走入衰退)。PCB行业当前行业增速企稳(消费电子近年来下滑,数据上2022年微型计算机产量4.3亿

台,下降7.0%;手机产量15.6亿部,下降6.1%;集成电路产量3,242亿块,下降9.8%。但下游其他领域如汽车等依旧保持增长刺激行业需求端)且增速较慢,现行业已经步入成熟期。PCB专用化学品跟随PCB行业景气度发展,现周期性较弱。2.季节性:PCB专用电子化学品与PCB产业直接对应,作为一大下游的消费电子领域,在节假日消费或其它消费旺季时PCB厂商会提前备货从而带动专用电子化学品公司业绩。通常情况下,PCB专用电子化学品企业下半年投产和销售额高于上半年,但由于PCB涉及下游领域众多,所以整体上受季节影响不高,PCB专用化学品季节性较弱。

区域性较强

由于长三角和珠三角地区的独特沿海地理优势、当前中国PCB专用化学品绝大多数内资企业都分布在这两个地区。外资在苏州和上海也有分布。数据上当前电子化学品(PCB专用化学品过于细分,统计数据不全)行业在业有91家,规模以上工业中包含外资企业江苏16家,广东16家数量上较其它地区有明显优势,上市公司存续4家。区域分布上大多数企业都分布在长三角和珠三角地区(以在业企业为标准公司数量占比66%)且长三角目前为企业布局最多的区域(以在业企业为标准占比32%)。其余地区代表性电子化学品上市企业仅不超过三家,数量上较少。产业链区域分布上占比较高的贵金属冶炼企业大多聚集在湖北(占比贵金属冶炼行业在业公司数量20%)、江苏和陕西,中游分布主要聚集在广东省、上海市和江苏省,下游以PCB制造公司为口径,企业集中在广东和江苏。

本文来自知之小站

PDF报告已分享至知识星球,微信扫码加入立享3万+精选资料,年更新1万+精选报告

(星球内含更多专属精选报告.其它事宜可联系zzxz_88@163.com)