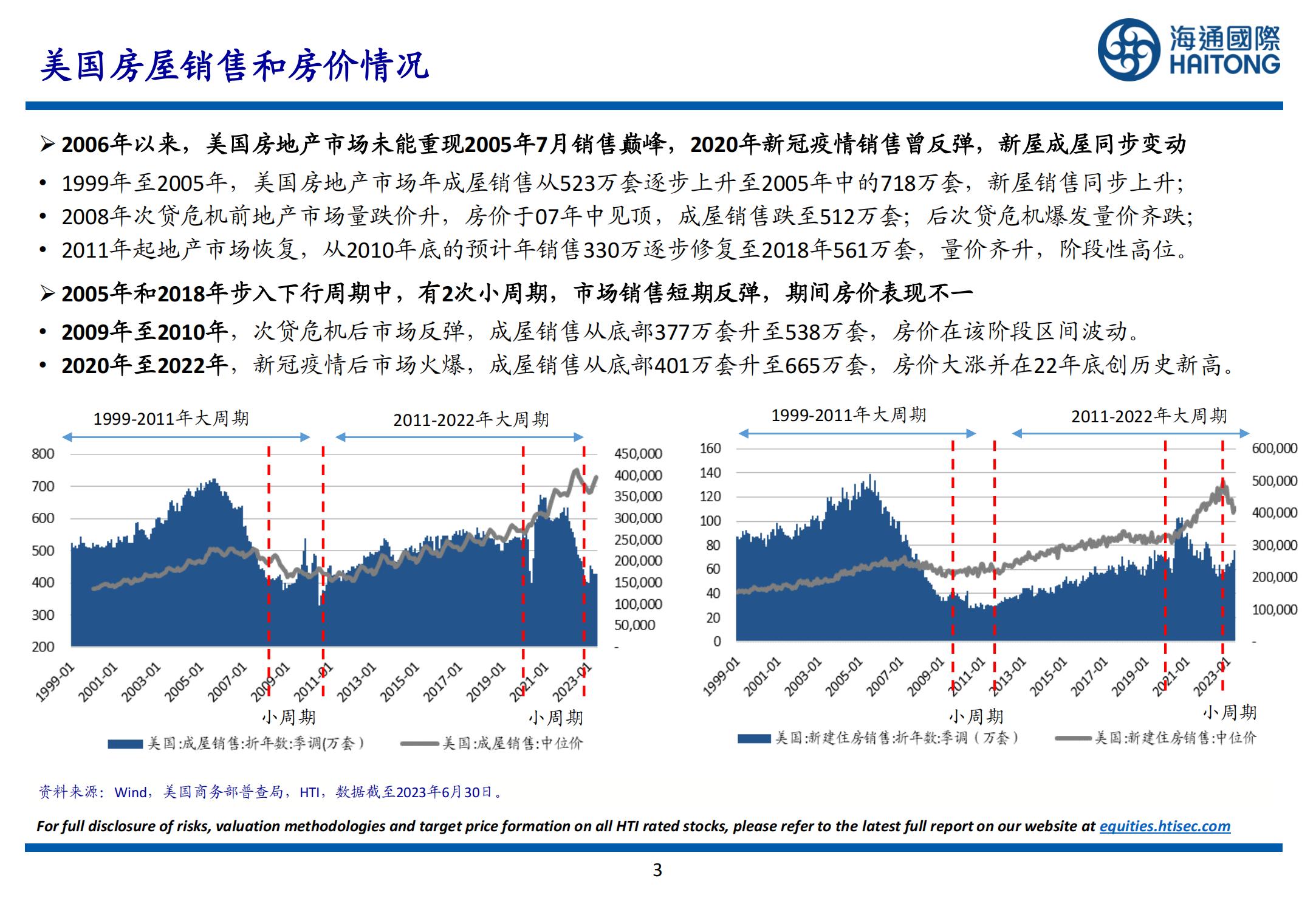

>2006年以来,美国房地产市场未能重现2005年7月销售巅峰,2020年新冠疫情销售曾反弹,新屋成屋同步变动

·1999年至2005年,美国房地产市场年成屋销售从523万套逐步上升至2005年中的718万套,新屋销售同步上升;

·2008年次贷危机前地产市场量跌价升,房价于07年中见顶,成屋销售跌至512万套;后次贷危机爆发量价齐跌;

·2011年起地产市场恢复,从2010年底的预计年销售330万逐步修复至2018年561万套,量价齐升,阶段性高位。

>2005年和2018年步入下行周期中,有2次小周期,市场销售短期反弹,期间房价表现不一

·2009年至2010年,次贷危机后市场反弹,成屋销售从底部377万套升至538万套,房价在该阶段区间波动。

·2020年至2022年,新冠疫情后市场火爆,成屋销售从底部401万套升至665万套,房价大涨并在22年底创历史新高。

>美国私人住宅和建筑投资占GDP比重长期具备下行趋势,中期随地产波动,整体对GDP的贡献降低

·1999年起,私人住宅和建筑投资占GDP比重从7.8%,上升至2005年高位9.5%,符合地产市场处于顶峰的情况;

·2008年次贷危机后逐步降低至2011年初低点4.8%,期间反弹不明显。2011年起随房地产市场恢复占比上升;

·2018年中,比重上升至高点7.1%后回落,疫情后提升至2021年初高位7.4%。2022年3月占比回落至6.6%。>住宅和建筑投资对GDP的拉动作用在小周期并不明显或短暂,主要跟随大周期变动

·次贷危机前几年,美国国内私人住宅和建筑投资对GDP环比增速拉动明显,危机后拖累,到2010年末重回拉动;

·2011年起次贷危机影响减弱,房地产市场大周期触底,私人住宅和和建筑投资对GDP逐渐起拉动作用;

·2020年底私人住宅和建筑投资对GDP环比拉动突增,持续约3季度,2021年中投资再度走弱,拖累GDP增速。

货币政策调整:连续大幅降息,联邦基金步入零利率时代,贷款利率随之下降

·从2007年底至2008年9月美国投行雷曼兄弟倒闭,美联储7次降息,累计下调超过3个百分点,但仍不足以应对严峻的金融和经济形势。2008年12月16日,美联储宣布将联邦基金利率降至0%至0.25%的超低水平,随后大规模购买美国国债、抵押贷款支持证券等非常规货币政策工具,开启量化宽松政策。

· 30年抵押贷款利率从2008年9月的6.09%,迅速降至2009年1月的4.96%,降幅超100个百分点,短暂企稳后在2010年继续下行。整体贷款利率低于2006年至2008年危机爆发前的平均水平6.30%。抵押贷款与国债利差在2010年初迅速降至历史低位。

>财政政策刺激:施行扩张性的财政政策,大规模退税,减轻房主债务负担,提高居民收入刺激消费和投资

·刺激消费和投资:2008年初,美国总统布什签署《一揽子经济刺激法案》,退税1680亿美元,刺激消费和投资来拉动增长

·减轻债务负担:2007年底通过《抵押贷款债务减免的税收豁免法案》,减轻房主债务负担(贷款和税务减免1500亿美元)。

·宽房地产信用:2008年7月,《住房和经济恢复法案》通过,拨款3000亿美元建立专项基金,为40万个逾期未还按揭贷款的家庭提供担保;财政部“无限度”提高房利美和房地美贷款信用额度。向地方政府提供基金购房出租或低价出售给低收入家庭。

本文来自知之小站

PDF报告已分享至知识星球,微信扫码加入立享3万+精选资料,年更新1万+精选报告

(星球内含更多专属精选报告.其它事宜可联系zzxz_88@163.com)