复盘二十年客车出海历史:二十年沉淀,中国客车厚积薄发推动量变到质变。阶段一:2002-2014

年:破冰之旅。性价比驱动,油车贸易为主。阶段二:2015-2020年:由点及面。贸易&KD并存,强化服务体系。阶段三:2021-2030年E:技术出海。新能源渗透率加速,本地化合作加深。

梳理全球客车市场:客车海外市场中枢销量规模为13万辆(排除美加日印)。根据市场规模和电动化渗透率维度分为四大市场:第一梯队:欧洲(2023年销量4万辆,新能源渗透率20%+)第二梯队拉美(2023年销量3.7万辆,新能源渗透率10%+)+亚太(2023年销量2.3万辆,新能源渗透率

15%);第三梯队:独联体(2023年销量1.6万辆,新能源渗透率约10%)+中东(2023年销量1.1万辆,新能源渗透率约3%);第四梯队:非洲(2023年销量8000辆)。

本轮客车出海的驱动因素:天时地利人和驱动下再造一个中国市场。2027年客车出口量有望突破6万辆,新能源客车占比45%。天时:符合国家【中特估】大方向,符合全球【碳中和】大趋势;地利: 【新能源客车】产品代际领先, 【传统客车】具备性价比优势;人和:行业价格战步入尾声,国内外共振龙头企业率先走出盈利拐点。

投资建议:客车出海步入快车道,龙头企业率先受益,优选【宇通+金龙】。 【宇通客车】是“三好学生典范”, “直销+直营+直服”模式加速海外客车本地化运营,预计2023~2025年归母净利润

为13.9/20.1/27.5亿元,同比+84%/+44%/+37%。 【金龙汽车】或是“进步最快学生”,国内外共振预计走出盈利拐点,我们预计2023-2025年归母净利润为0.72/2.41/5.28亿元,2024~2025年同比+233%/+119%。

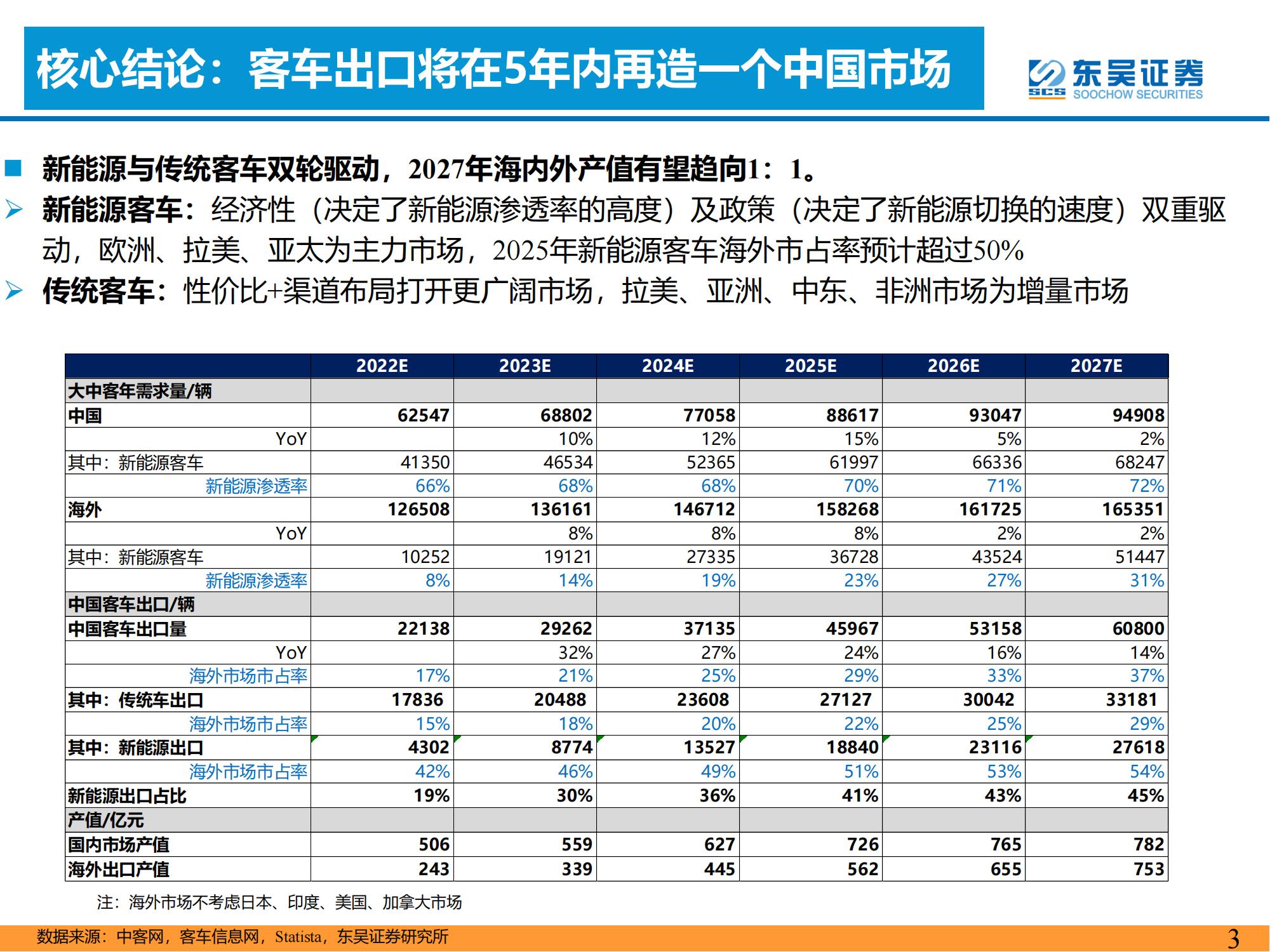

新能源与传统客车双轮驱动,2027年海内外产值有望趋向1:1。

新能源客车:经济性(决定了新能源渗透率的高度)及政策(决定了新能源切换的速度)双重驱动,欧洲、拉美、亚太为主力市场,2025年新能源客车海外市占率预计超过50%传统客车:性价比+渠道布局打开更广阔市场,拉美、亚洲、中东、非洲市场为增量市场

对比丰田发展历史,出海是品牌成长必经之路,丰田在美国/中国的两种出海战略可以借鉴:

1)1980年后美日贸易摩擦加剧,丰田通过和通用成立合资公司+在美建厂的方式绕开贸易壁垒

2)2000年前后丰田通过和一汽、广汽成立合资公司打开中国市场

本文来自知之小站

PDF报告已分享至知识星球,微信扫码加入立享3万+精选资料,年更新1万+精选报告

(星球内含更多专属精选报告.其它事宜可联系zzxz_88@163.com)