》 医药创新研发需求稳定,海外龙头核心业绩整体维持。对比海外龙头CXO公司在2022年报和2023一季报中对2023全年业绩指引,可以看出多家公司维持或收窄核心经营指标。(1)药物发现及临床前CRO龙头Charles River下调并收窄全年业绩指引,主要系食蟹猴供应限制将对下半年安评业务造成较大影

响。(2)临床CRO板块,MEDPACE上调了全年业绩指引,公司订单保持强劲增长,体现出海外中小型生物制药公司的强劲需求;IQVIA、ICON维持全年指引;Labcorp收窄全年收入指引,并且上调了全年基础业务收入指引、下调新冠检测业务收入指引,体现出公司对非新冠业务的增长信心。

海外头部CXO在手订单稳健增长。各个细分板块的订单趋势有所不同:(1)药物发现及临床前CRO板块,在手订单相比2022年底小幅下降。由于生物制药终端市场不如去年强劲,客户会评估开支时点和水平,短期内订单增长有所放缓,需求趋势正在正常化(接近新冠疫情前的水平)。(2)临床CRO板块,除Syneos以外各公司在手订单高速增长,其中MEDPACE在手订单增速最快,2023年Q1在手订单24.6亿美元,同比增长17.8%。Syneos在手订单延续2022年下降趋势,同比减少16.7%,主要系公司临床业务转型、项目推进速度减缓等因素影响。从订单交付比指标来看,2023年Q1 MEDPACE、Labcorp的Book-to-Bill分别为1.28和1.27,ICON的订单Burn rate为9.6%,均处于稳

定、优秀水平。(3)生物药CDMO板块,Samsung Biologics的CMO合同金额保持强劲增长,2023年Q1合同金额达到99亿美元,同比增长33%。截至2022年底药明生物末完成订单总额增长至206亿美元,持续推动未来收入上升。> 全球生物药CDMO产能加速扩张。根据全球生物药CDMO龙头的产能规划,2023年Lonza产能约45万升、三星生物60.4万升、药明生物32万升、

勃林格殷格翰38.7万升、Fujifilm为33.7万升、Celltrion为25万升。未来几年龙头公司将在全球保持大规模产能扩张,生物药CDMO的市场集中度将持续提升。

> 全球生物医药投融资逐步复苏,下游创新需求有望持续改善。2023年以来全球资本市场出现改善趋势,5月全球生物医药融资额有所上升,达到24.75亿

美元,同比下降9.90%,环比上升21.32%。而国内资本市场仍保持谨慎,5月国内创新药融资金额大幅下降,融资金额为29.6亿元,同比下降14.94%,环比

下降40.20%。

> 多肽产业链具有新成长机遇,市场需求快速提升。伴随着司美格鲁肽、替尔泊肽等多肽类药物的快速放量,多肽产业链迎来新成长机遇,相关原料药、CDMO和上游供应链(合成试剂、载体、纯化填料等耗材和仪器设备等)市场需求快速增长。

投资建议:建议关注平台型龙头和细分领域龙头,重点关注药明康德、药明生物、康龙化成、泰格医药、凯莱英,诺泰生物、阳光诺和、普蕊斯等。风险提示:市场竞争加剧风险,汇率波动风险,药物研发服务市场需求下降

风险,技术更新风险,地缘政治风险等。

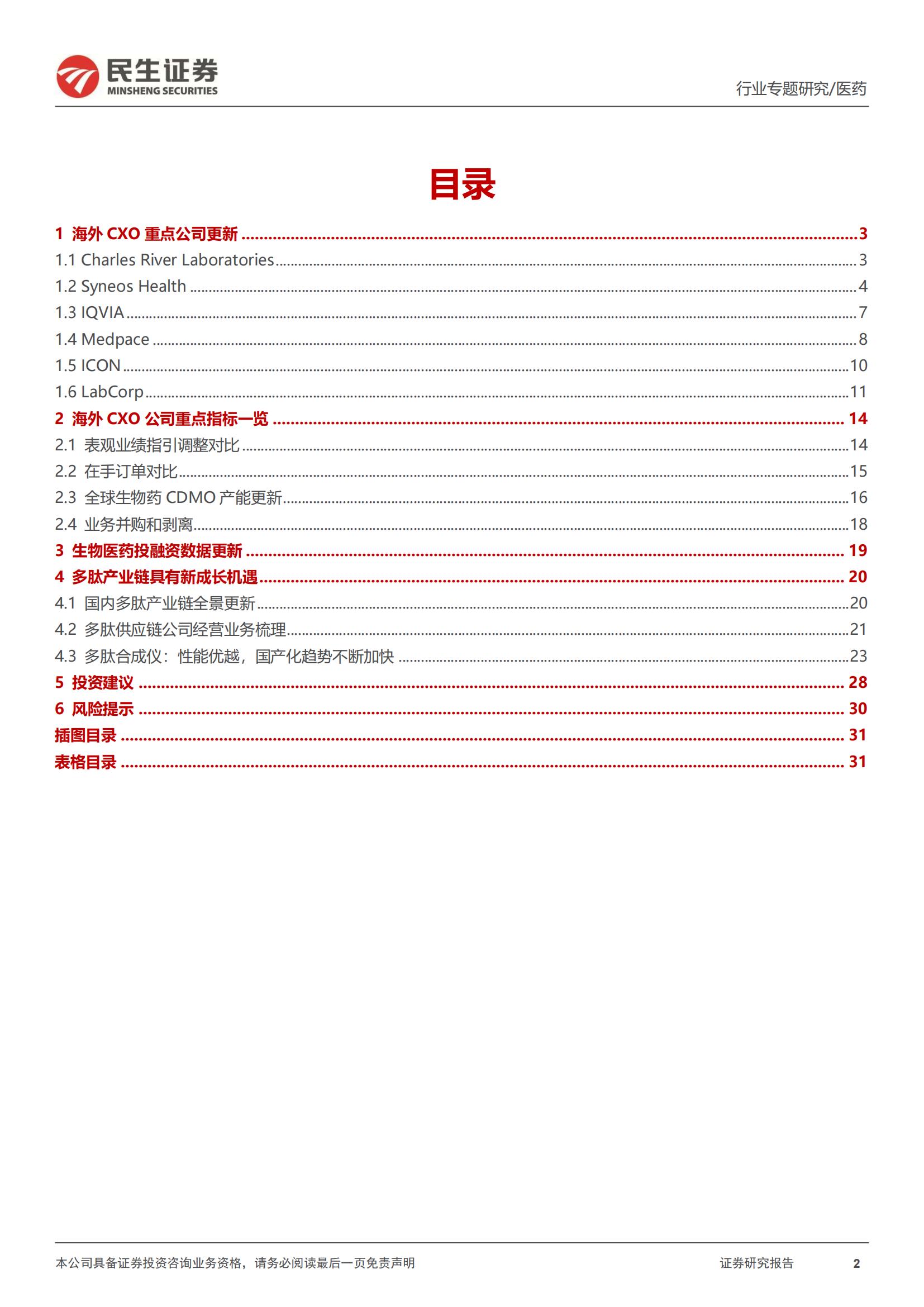

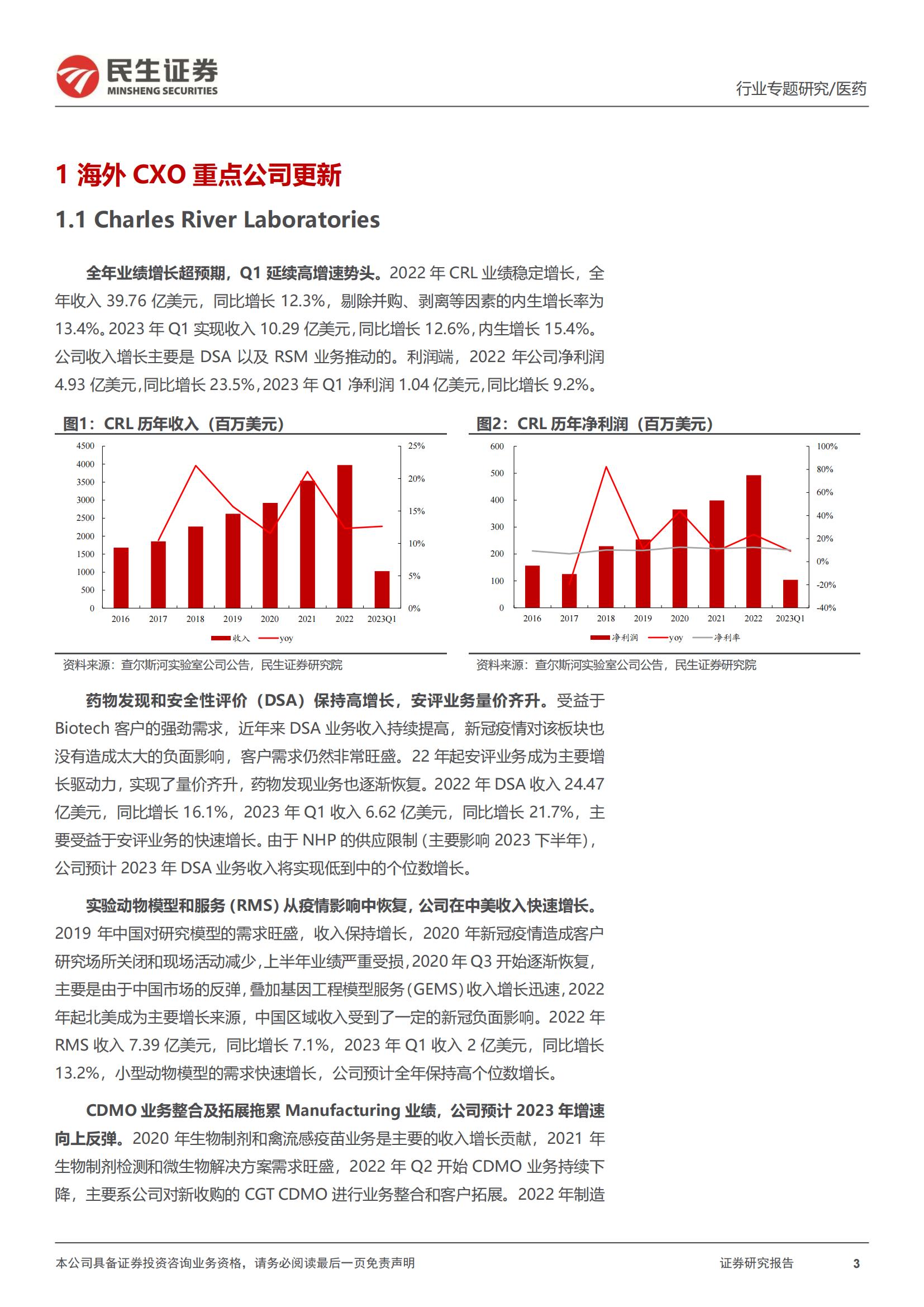

全年业绩增长超预期,Q1延续高增速势头。2022年CRL业绩稳定增长,全

年收入39.76亿美元,同比增长12.3%,剔除并购、剥离等因素的内生增长率为

13.4%。2023年Q1实现收入10.29亿美元,同比增长12.6%,内生增长15.4%。公司收入增长主要是DSA以及RSM业务推动的。利润端,2022年公司净利润

4.93亿美元,同比增长23.5%,2023年Q1净利润1.04亿美元,同比增长9.2%。

药物发现和安全性评价(DSA)保持高增长,安评业务量价齐升。受益于

Biotech客户的强劲需求,近年来DSA业务收入持续提高,新冠疫情对该板块也没有造成太大的负面影响,客户需求仍然非常旺盛。22年起安评业务成为主要增长驱动力,实现了量价齐升,药物发现业务也逐渐恢复。2022年DSA收入24.47亿美元,同比增长16.1%,2023年Q1收入6.62亿美元,同比增长21.7%,主要受益于安评业务的快速增长。由于NHP的供应限制(主要影响2023下半年),公司预计2023年DSA业务收入将实现低到中的个位数增长。

实验动物模型和服务(RMS)从疫情影响中恢复,公司在中美收入快速增长。2019年中国对研究模型的需求旺盛,收入保持增长,2020年新冠疫情造成客户研究场所关闭和现场活动减少,上半年业绩严重受损,2020年Q3开始逐渐恢复,主要是由于中国市场的反弹,叠加基因工程模型服务(GEMS)收入增长迅速,2022年起北美成为主要增长来源,中国区域收入受到了一定的新冠负面影响。2022年

RMS收入7.39亿美元,同比增长7.1%,2023年Q1收入2亿美元,同比增长

13.2%,小型动物模型的需求快速增长,公司预计全年保持高个位数增长。

CDMO业务整合及拓展拖累Manufacturing业绩,公司预计2023年增速向上反弹。2020年生物制剂和禽流感疫苗业务是主要的收入增长贡献,2021年生物制剂检测和微生物解决方案需求旺盛,2022年Q2开始CDMO业务持续下降,主要系公司对新收购的CGT CDMO进行业务整合和客户拓展。2022年制造

板块收入7.90亿美元,同比增长6.3%;2023年Q1收入1.67亿美元,同比

降13.4%,公司在2022年12月完成了禽流感业务剥离,剔除剥离、汇率波动

内生增长率为-1.8%,主要系CDMO收入下降。公司预计CDMO业务将于Q2始改善,推动Manufacturing全年增速向上反弹。

在手订单高增长,公司预计束埔寨食蟹猴供应问题将影响2023年安评收入。截至2022年底,公司在手订单35.48亿美元,其中DSA订单达到31.5亿美元,同比增长32%,2023年Q1 DSA在手订单下降到30亿美元。公司于今年2月收到美国司法部对于柬埔寨食蟹猴供应链调查的传票,并暂停了柬埔寨食蟹猴进口,将导致全年公司安评业务的持续推迟。柬埔寨的食蟹猴供应占美国总进口食蟹猴和公司总进口的60%,短期内没有能替代柬埔寨供应的全球货源,公司预计NHP供应问题将对2023年下半年业绩造成一定影响。

本文来自知之小站

PDF报告已分享至知识星球,微信扫码加入立享3万+精选资料,年更新1万+精选报告

(星球内含更多专属精选报告.其它事宜可联系zzxz_88@163.com)