2022年需求偏弱,油价冲高回落、高位震荡,上游强势,下游承压,行业整体景气度回落。2022年国内疫情反复,俄乌战争

冲突引发海外通胀高企,全球经济增长疲软,内外需求支撑偏弱,能源产品价格震荡上行挤压企业生产利润,在此背景下,大部分化工产品在2022年盈利能力有所下滑。2022年化工全行业

实现营业收入11.02万亿元,同比提升22.88%,归母净利润合计

6238.07亿元,同比提升17.47%。行业毛利率、净利率分别为

19.29%与6.08%,同比下滑1.9 pct、0.53 pct,全行业ROE(摊

薄)为12.18%,相较2021年小幅上升0.57 pct。

2023Q1疫情消退、经济逐步复苏,行业筑底分化。2023年一季度以来,国内疫情政策趋于放松,经济缓慢复苏,海外需求依然低迷。2023年一季度化工行业继续承压,但归母净利润环比有所改善。2023年一季度,化工行业实现营收2.55万亿元,同比下降

1.04%,环比下降8.38%。归母净利润合计1390.58亿元,同比下

降24.85%,环比上升49.94%。行业销售毛利率、销售净利率分别

为18.32%、5.79%,同比下滑3.05 pct、2.01 pct;全行业ROE(摊

薄)为2.64%,同比下降1.25 pct。

投资建议:

(1)立足“稳经济”:地产、基建稳增长的作用仍然值得期待,若PPI触底回升,将利好聚氨酯、氯碱、钛白粉、煤化工等顺周期产品;叠加“中特估”、一带一路等因素,优质的低估值央国企值得关注。

(2)关注“新材料”:氟化工方向,第三代制冷剂配额锁定基期结束,产品盈利逐步修复,含氟高分子材料应用前景广阔;电子化学品方向,Al领域取得突破,光刻胶及配套试剂等关注度明显提升,先进高性能材料的国产化替代有望加速;锂电、光伏风电及储能领域技术迭代加速,相关的化工新材料需求有望释放。风险提示:宏观经济下行、大宗原料价格剧烈波动、行业产能

过剩、需求下滑等。

截至2023年5月4日,根据中信基础化工和石油石化分类,剔除掉部分主业转型的原化工行业上市公司,本报告汇总并分析化工行业2022年经营情况,上市公司样本共498家,划分为36个子行业(见附表)。

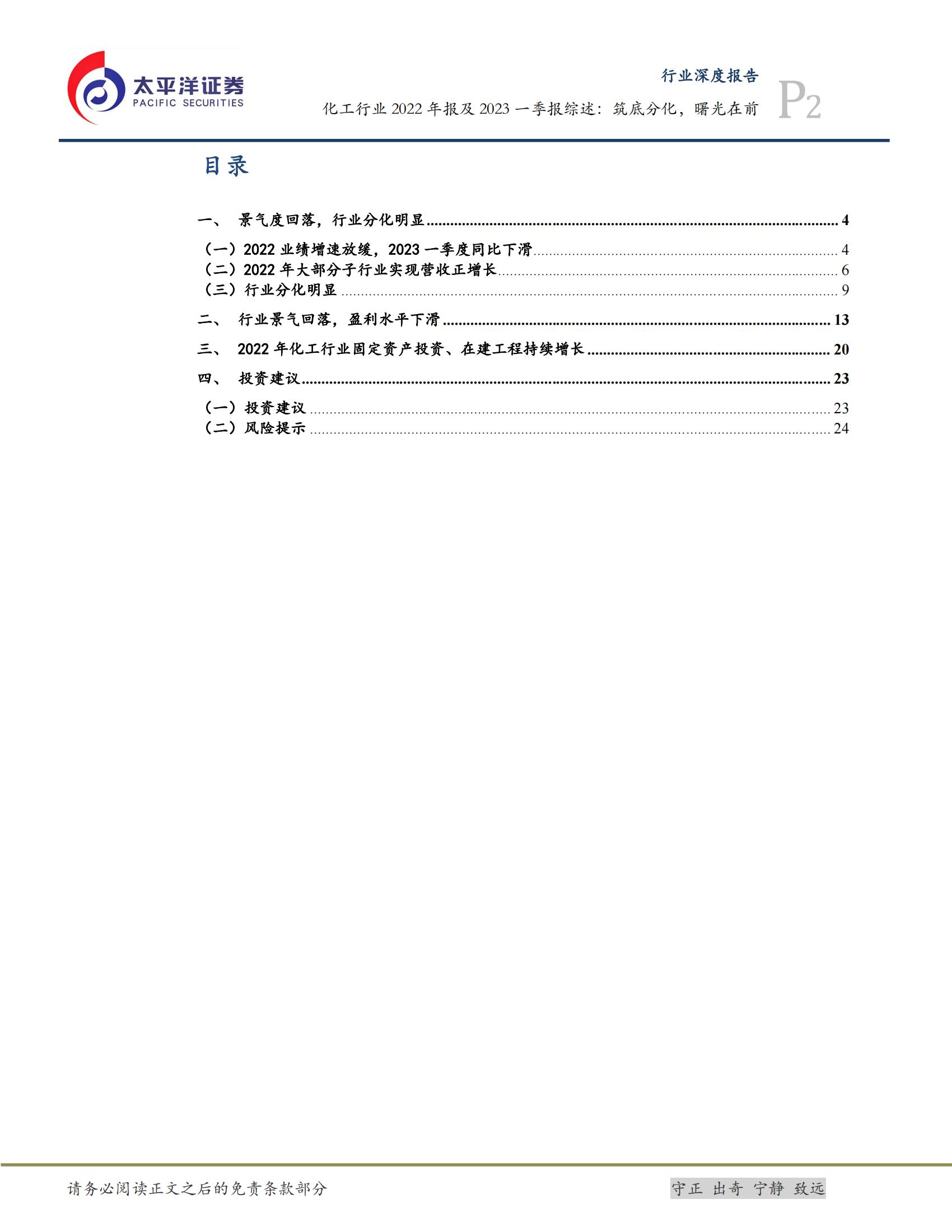

2022年国际原油价格先扬后抑,中枢整体上行。WTI 2022年均价为94.30美元/桶,较2021年均价上涨38%,Brent均价为98.98美元/桶,较2021年均价上涨40%。2022年上半年,俄乌冲突爆发,俄油产量下降致供应收缩,油价大幅上涨。下半年加息背景下经济和需求预期转弱,对冲地缘政治紧张带来的供给压力,油价高位震荡后逐步回落。WTI和布伦特原油价格全年振幅70%左右。

2023年Q1国际油价环比2022年Q4震荡下跌,2023年第一季度WTI原油均价为76.02美元/桶,同比下降19.38%,环比下降8.01%;布伦特原油均价为82.19美元/桶,同比

下降15.60%,环比下降7.27%。受美联储加息和欧美银行危机等因素影响,原油价格下跌。截至5月9日,2023年美联储加息三次,均导致原油价格大幅下跌。但OPEC+超预期减产支撑油价,且美联储加息已接近尾声,未来油价有望持续高位震荡。

在疫情和欧美加息等因素影响下,大部分化工产品景气度表现较差,在2022年下半年价格持续下行。2022年三季度以来,化工行业营收和归母净利润环比不断下滑。但从2022年全年来看营收和归母净利润仍有上涨。2022年化工行业营业收入合计

110,227.39亿元,较2021年增长22.88%,较2020年增长64.15%。2022年化工行业上市公司实现归母净利润为6,238.07亿元,同比增长17.47%。

2023年以来,国内疫情政策趋于放松,经济缓慢复苏,但海外需求依然低迷。2023年一季度化工行业实现营业收入合计25500.10亿元,同比下降1.04%,环比下降8.38%。2023年一季度化工行业实现归母净利润合计1390.58亿元,同比下降24.85%,环比上升

49.94%。

本文来自知之小站

PDF报告已分享至知识星球,微信扫码加入立享3万+精选资料,年更新1万+精选报告

(星球内含更多专属精选报告.其它事宜可联系zzxz_88@163.com)